房产税计算器

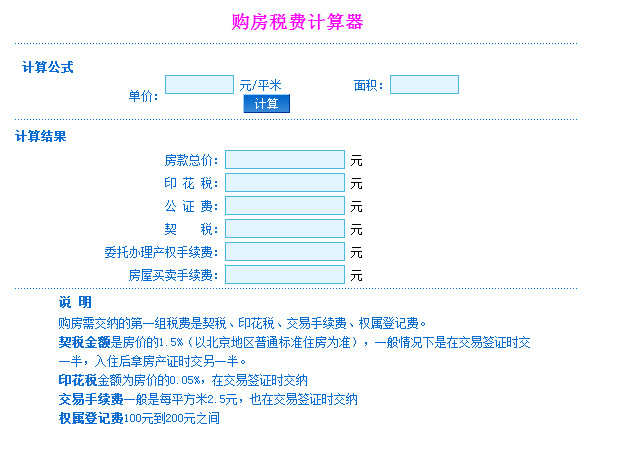

导语:现行的房产税是第二步利改税以后开征的,1986年9月15日,国务院正式发布了《中华人民共和国房产税暂行条例》,从1986年10月1日开始实施。以下是关于房产税计算器,欢迎大家前来登录计算。小编已经准备好,大家只需要点击以下图片或者登陆入口均可!

点击进入》》》:房产税计算器

房产税计算案例及从租计算提醒点

一、应纳税额的计算

(一)地上建筑物

从价计征:年应纳税额=应税房产原值×(1-扣除比例)×1.2%

特别提醒:年税率1.2%,不属于完整年度从价,则应纳税额=应税房产原值×(1-扣除比例)×1.2%÷12×月份

从租计征:年应纳税额=租金收入×12%(个人出租住房为4%)

应缴房产税=400×(1-30%)×1.2%÷12×3+300×(1-30%)×1.2%÷12×9+10×12%=3.93(万元)

(二)独立地下建筑物房产税应纳税额的计算

1.工业用途房产,以房屋原价的50%-60%作为应税房产原值。

应纳房产税=应税房产原值×(1-原值减除比例)×1.2%。

2.商业和其他用途房产,以房屋原价的70%-80%作为应税房产原值。

应纳房产税=应税房产原值×(1-原值减除比例)×1.2%。

3.出租的地下建筑,按照出租地上房屋建筑的有关规定计算征收房产税。

【例】某房屋租赁企业,房产原值共1800万元,2017年4月1日将原值为1000万元的临街房出租给某连锁商店,月租金6万元。5月1日将另外的原值100万元的房屋出租给个人用于经营,月租金0.6万元。当地政府规定允许按房产原值减除20%后的余值计税。则:

1.从价计征房产税=(1800-1000-100)×(1-20%)×1.2%+1000×(1-20%)×3÷12×1.2%+100×(1-20%)×4÷12×1.2%=9.44(万元)

2.从租计征房产税=6×9×12%+0.6×8×12%=7.06

3.该企业当年应缴纳房产税=9.44+7.06=16.50(万元)。

二、对于出租的房屋--以租金收入为计税依据实务提醒

1.财税〔2016〕43号文件规定:营改增后,计征房产税的租金收入不含增值税。

2.财税〔2010〕121号文件规定:对出租房产,租赁双方签订的租赁合同约定有免收租金期限的,免收租金期间由产权所有人按照房产原值缴纳房产税。

3.国税发〔2003〕89号文件规定:对房地产开发企业建造的商品房,在售出前,不征收房产税;但对售出前房地产开发企业已使用或出租、出借的商品房应按规定征收房产税。

4.对以房产投资,收取固定收入,不承担联营风险的,实际是以联营名义取得房产租金,应根据暂行条例的有关规定由出租方按租金收入计算缴纳房产税。

【案例分析】:

房产税如何计算?

1、某企业2004年固定资产帐簿上记载房屋原值为500万元,请计算该企业2004年应交多少房产税?

答:该企业2004年应缴纳房产税=500万元×(1-30%)×1.2%=4.2万元

2、某企业2004年7月份购入一房屋用于办公,价值为100万元。请计算此房屋2004年应交纳的房产税是多少?

答:2004年该企业购入房屋应纳的房产税=100×(1-30%)×1.2%×5/12=0.35万元

3、甲企业一办公楼的房屋原值为500万元,建筑面积为3000㎡。2005年1月1日,甲企业将办公楼的一部分出租给乙企业,出租面积为600㎡,租金为20万元,租赁期限为一年,该企业于6月1日一次性取得全部租金,则甲企业2005年全年应纳的房产税为多少万元?

答:出租部分房产税=20万元×12%=2.4万元

自用部分房产税=500万元×(1-30%)×1.2%×(3000-600)/3000=3.36万元。

2005年全年应纳房产税=2.4万元+3.36万元=5.76万元

4、甲企业为商业企业,在我市一类区(土地税税额标准为24元/㎡)购买一写字间用于办公,购买写字间的建筑面积为160㎡,经向大楼的开发单位了解,整栋大楼的建筑面积为3200㎡,大楼的占地面积为2000㎡,则甲企业年应纳城镇土地使用税为多少元?

答:甲企业年应纳城镇土地使用税=160/3200×2000×24=2400元。

房产税计算器的评论条评论